2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Zadnja promjena: 2025-01-24 13:17:18

Faktoring već danas postaje nezamjenjiv u komercijalnoj sferi. Često se dobavljači roba i usluga suočavaju s teškim izborom: raditi na unaprijed plaćenoj osnovi ili dati svojim kupcima pravo na odgodu plaćanja? Prva opcija može smanjiti broj potencijalnih kupaca tvrtke. Drugi - stvara određene rizike koji mogu ugroziti cjelokupnu poslovnu aktivnost. Zlatna sredina ovdje je korištenje određenih faktorskih shema. Ovaj će članak biti posvećen njima.

Što je ovo?

Prije nego se pozabavimo faktorskim shemama, predstavimo čitatelju definiciju glavnog koncepta.

Faktoring je financiranje određenog novčanog potraživanja prema ustupanju. Riječ je o određenom obliku robnih zajmova, u kojem se prava na dug vjerovnika prenose na treću osobu (u ovom slučaju faktor). U tom slučaju isporučitelj robe/usluge prima plaćanje prije nego što je ugovoreno s kupcem/potrošačem.

Ovaj izraz je engleskog porijekla. Ovdje je faktoring posredovanje.

Tko možedjelovati kao faktor? U većini slučajeva to su specijalizirane tvrtke. Odjeli za faktoring komercijalnih banaka češći su u Ruskoj Federaciji.

Funkcije

Razumijevanje faktoring sheme pomoći će u upoznavanju s njegovim definirajućim funkcijama:

- Financiranje dobavljača. Naime, brza nadopuna njegovog kapitala.

- Naplata duga. U ovom aspektu, ovo je menadžerska funkcija.

- Osiguranje od rizika neplaćanja (ako je potrebno).

Sudjelovanje

Koju god shemu faktoringa razmotrili, ove tri strane će svakako sudjelovati u njoj:

- Faktor. Ovo je ili zasebna faktoring tvrtka, ili odjel banke istog imena.

- Dobavljač robe, usluga. On djeluje kao kupac i kao vjerovnik.

- Kupac. U ovoj situaciji, dužnik.

Faktoring: kako funkcionira

Pređimo na izravno objašnjenje. Shemu faktoringa najlakše je zamisliti u sljedećem algoritmu:

- Dobavljač šalje proizvode kupcu. Prethodno za to dogovore odgodu plaćanja. U pravilu, to je od tjedan dana do 4 mjeseca.

- Dobavljač sklapa ugovor s faktoring tvrtkom, prenosi joj sve fakture za ovu transakciju.

- Factor plaća dospjele fakture na račun dobavljača. U većini slučajeva, to je 90% ukupnog troška prema ovim dokumentima. Preostalih 10% šalje se na račun prodavateljanakon što kupac primi svoju robu, provjerite je. Naravno, usluge faktoringa se ne pružaju besplatno - tvrtka dobiva određenu proviziju od ukupnog iznosa transakcije.

- Buy plaća za primljeni proizvod/navedenu uslugu nakon određenog vremena faktoru.

Ovako općenito izgleda standardna shema faktoringa nabave. Prijeđimo na opis važnih točaka procesa.

Koraci aktivnosti

Upoznali smo se sa faktoring shemom uz objašnjenje. Sada ćemo predstaviti detaljniji opis faza ovog rada.

Preliminarna aktivnost. Prije sklapanja ugovora s kupcem, stručnjaci faktoring tvrtke procjenjuju i analiziraju financijske mogućnosti i ugled svog potencijalnog klijenta (u ovom slučaju kupca).

Što se tiče dobavljača, on je dužan dati potrebne pouzdane podatke o kupcu. Također obavještava o uvjetima plaćanja i isporuke robe, dužan je izvijestiti faktoring tvrtku koliko je kupac bio savjestan tijekom dosadašnje suradnje.

Dokumentacija. Važna točka u shemi rada u kupnji faktoringa je sklapanje sporazuma između kupca i faktora. U ugovoru mora biti napisano sljedeće:

- Predmet ugovora.

- Prava i obveze svih dionika.

- Opis postupka financiranja kupca.

- Ograničenja zajma.

- Opis postupka, uvjeti za prijenos prava nadug faktoring tvrtke.

- Trošak rada stručnjaka za faktoring, način obračuna s faktorom.

- Ako je potrebno, klauzula o osiguranju u slučaju kršenja svojih obveza od strane dužnika.

- Uvjeti ugovora.

- Drugi uvjeti važni za strane.

Kontrola. Shema agencijskog faktoringa uvijek uključuje ovu važnu točku. Uključuje sljedeće:

- Provjera ispunjavanja od strane sudionika obveza koje su im dodijeljene ugovorom. U slučaju kršenja, zahtjev će biti formiran u skladu s tim.

- Provjera da li uključena imovina odgovara dokumentiranim zahtjevima faktoring tvrtke.

- Analiza procjene: treba li je promijeniti kupac (prodavač) ili klijent (kupac, dužnik).

Kada je potrebno?

Članak smo započeli činjenicom da faktoring postaje neizostavan u trenutnim uvjetima svjetske trgovine. Uostalom, postoji situacija da intervali između činjenice otpreme robe i primitka plaćanja za to postaju sve duži i duži. Ne treba zaboraviti na razne okolnosti više sile u kojima ova usluga postaje vitalna.

U članku smo predstavili faktoring sheme sa i bez regresa. Ali u kojim je slučajevima njihova upotreba neophodna u poslovnoj situaciji? Evo glavnih radnih slučajeva:

- Potreba za hitnim povećanjem obrtnog kapitala. Usluge faktoringa ovdje su isplativije od kratkoročnog uzimanjazajmovi. Ovaj razlog je najrelevantniji za mala poduzeća. Za koje, mora se reći, u Rusiji još ne postoje dostupni i obostrano korisni uvjeti za kratkoročne zajmove.

- Privlačenje kupca. Kako ne bi propustio profitabilnog klijenta, prodavač mu želi ponuditi najpovoljnije uvjete suradnje. Ali u isto vrijeme, nije spreman čekati plaćanje u ratama.

- Rad s novim kupcima. U pravilu je često popraćeno nestabilnim plaćanjem. Faktoring vam omogućuje primanje zajamčenih plaćanja nakon isporuke proizvoda.

- Zalihe od malih tvrtki i poduzeća do divovskih korporacija. Potonje često karakteriziraju nefleksibilni obrasci rada s fiksnim uvjetima plaćanja.

Kada faktoring nije moguć?

Sada znate kako shema faktoringa funkcionira. U nastavku navodimo slučajeve u kojima nije moguće kontaktirati faktoring tvrtke:

- Kada tvrtka istovremeno ima veliki broj kupaca s nepodmirenim dugovima.

- Odnosi se na specijalne proizvođače.

- Firme čija je poslovna procedura sljedeća: fakture se ne izdaju odmah nakon otpreme, već nakon završetka određenog posla.

- Tvrtke koje sklapaju ugovore s podizvođačima.

- Dobavljači koji klijentima pružaju usluge nakon prodaje.

Također bilježimo sljedeće situacije u kojima je pružanje usluga faktoringa nemoguće:

- Umjetničko djeloobračuni između podružnica istog poduzeća, poduzeća.

- Otplata dugova ne pravnih osoba, već fizičkih. Izvršavanje obračuna između proračunskih institucija.

Ključne značajke faktoringa

Predstavljamo sheme faktoringa za kupca. No također ćemo demonstrirati ključne značajke ove usluge kako bismo pokazali njezine definirajuće razlike u odnosu na zajam u sljedećem podnaslovu:

- Odnosi se na kratkoročne usluge. Može doći do kašnjenja plaćanja od strane kupca samo nekoliko dana. Maksimalni rok je jedna godina.

- Usluga se pruža bez pologa.

- Je li financiranje već razvijenih, uspostavljenih tekućih aktivnosti poduzeća ili poduzeća.

- Iznos ovisi samo o obujmu prodaje kupca-dobavljača.

- Od iznosa plaćenog kupcu, nužno se odbija provizija za pružanje usluga od strane faktoring tvrtke. Postoje i sheme u kojima se iznos duga otplaćuje u ratama. Na primjer, jedna polovina - prije nagodbe s dužnikom, druga - nakon njih.

- Minimalna papirologija (u usporedbi s istim kreditom). Zapravo, sve što trebate je račun, fakture i ugovor. Potonje može biti trajno. Odnosno, nakon što ga sklopi, kupac će dobiti financiranje od faktoring tvrtke nakon predočenja računa i tovarnih listova.

- Dug vraćen od strane treće strane. Odnosno, plaća ga platitelj-kupac ne na račun prodavatelja, već na račun faktora.

Ključznačajke zajma

Usluge faktoringa, iako na nekim mjestima nalikuju kreditiranju, često se ispostavi da su iste bankarske organizacije, u mnogočemu se razlikuju od njih. Predstavimo ključne karakteristike zajma da pokažemo ovu razliku:

- U svojoj srži, kreditiranje je dugoročno.

- Zajam se u većini slučajeva izdaje samo uz kolateral.

- Iznos zajma je jasan, unaprijed dogovoren u ugovoru.

- Zajam se izdaje u određenim slučajevima za izgradnju poduzeća, njegov razvoj od nule ili niske početne pozicije.

- Prilikom posudbe, cijeli iznos zajma se izdaje odjednom.

- Da biste dobili komercijalni zajam, morate prikupiti impresivan paket dokumentacije. Pritom, primanje jednog kredita od banke uopće ne znači da će sljedeći biti osiguran kreditiranoj. Za svaki zajam sklapa se poseban ugovor.

- Dug bankarske organizacije plaća pravna ili fizička osoba za koju je kredit izdat.

Variete of factoring

Demonstrirali smo faktoring sheme sa i bez regresa. Pogledajmo sada što su usluge faktoringa općenito - upoznajmo se s njihovim klasifikacijama.

Prema situaciji duga:

- Pravo. Ugovor o faktoringu sklapa se nakon nastanka dužničke obveze.

- Suglasno. Dužničke obveze ovdje se dodjeljuju unaprijed.

Prema prebivalištu sudionika:

- Domaće. Svi sudionici su u istomstanje.

- Vanjski. Međunarodni faktoring.

Po broju samih faktora:

- Ravno. Postoji jedan faktor.

- Uzajamno. U dogovor su uključena dva čimbenika.

Prema rasponu usluga:

- Široki (ili konvencionalni). Ne postoji samo financiranje i daljnja naplata dugova, već i računovodstvo, osiguranje i druge povezane korisničke usluge.

- Uski (ograničeno). Raspon usluga faktoring tvrtke je minimalan - financiranje kupaca i naplata dugova.

Prema vrsti tijeka rada:

- tradicionalni.

- Elektronski.

Značajne prednosti

Definirajmo najuvjerljivije prednosti faktoringa:

- Polog nije potreban.

- Zahtjevi za solventnost dobavljača prilično su blagi.

- Zajamčeni neprekinuti protok novca, ubrzavajući ovaj proces.

- Organizacija naplate kupčevog duga ne od strane dobavljača, već od strane faktoring tvrtke.

- Sklapanje ugovora o faktoringu zapravo je osiguranje od neplaćanja.

- Ušteda na porezu na dohodak koji se odbija pri otpremi robe.

- Takvo financiranje se ne pojavljuje kao zajam, zbog čega ne krši bilancu tvrtke.

- Mogućnost privlačenja kupaca fleksibilnim sustavom plaćanja.

Značajni nedostaci

Pogledajmo koliko je faktoring loš u usporedbi s tradicionalnim pozajmljivanjem:

- Visoka provizija. Do 30% godišnje ili do 10% dugakupac.

- Morate navesti podatke o kupcima.

- U praksi, faktoring općenito ostaje primjenjiv samo na bezgotovinska plaćanja.

Faktoring je prilično atraktivna usluga za mala i srednja poduzeća. Danas možete odabrati bilo koju shemu rada koja vam odgovara i sam faktor - banku ili specijaliziranu tvrtku. No također je važno imati na umu ne samo prednosti takvog sustava plaćanja, već i njegove značajke i nedostatke, kao i slučajeve u kojima se takva usluga ne pruža.

Preporučeni:

Logističke operacije: koncept, značajke, vrste

U članku se govori o logističkim operacijama i funkcijama koje su osmišljene za obavljanje u uvjetima moderne proizvodnje

Komercijalna banka. Funkcije i osnovne operacije

Važna karika u bankarskom sustavu je poslovna banka. Funkcije i glavne operacije ove organizacije usmjerene su na postizanje maksimalnog iznosa dobiti

Iznos državne pristojbe za razne operacije

Danas, prilikom podnošenja zahtjeva raznim državnim agencijama za niz pravnih radnji, fizičke i pravne osobe plaćaju određenu naknadu. Visina državne pristojbe ovisi samo o vrsti operacija koje se trebaju izvesti

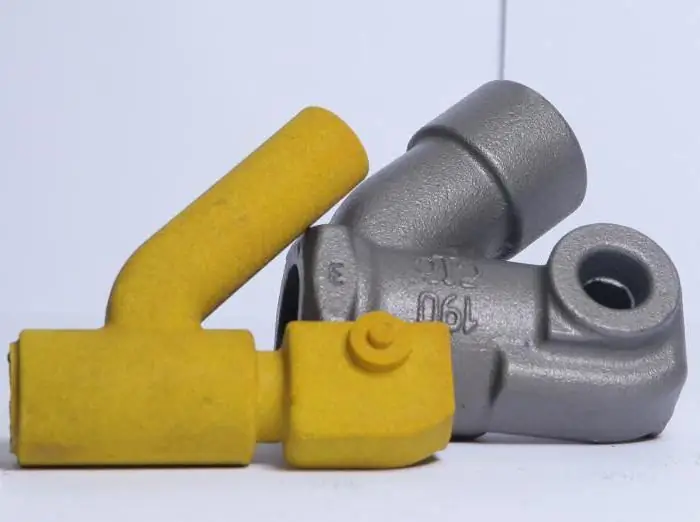

Lijevanje u kalupima: osnovne operacije izrade kalupa

Trenutno je industrija ozbiljno razvijena i u lijevanju se koriste mnoge različite metode. Jedna takva metoda je lijevanje školjki

Metode obrade tla: tehnološke operacije i zadaci

Obrada sloja tla glavni je stimulator procesa plodoreda. Pravilno dizajniran sustav uzgoja, posebice, poboljšava opskrbu vlagom i prozračivanje zemlje, pridonoseći i aktivaciji korisnih mikroorganizama. Suvremene metode obrade tla kombiniraju elemente tradicionalnog uzgoja tla i nove tehnologije, ali u svakom slučaju, pri njihovoj primjeni, moraju se uzeti u obzir i vanjski mikroklimatski uvjeti i zahtjevi za biljke