2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Zadnja promjena: 2025-01-24 13:17:16

Prilikom otvaranja individualnog poduzetnika ili bilo koje tvrtke, svaki poduzetnik se suočava s teškim izborom. On mora odlučiti koji će porezni režim koristiti. Standardno se nakon registracije uspostavlja opći sustav oporezivanja koji je složen i neobičan. Mora platiti i obračunati mnogo naknada. Ali ima neke prednosti. Smatra se nezamjenjivim ako su glavna ciljana publika odabranog poslovanja tvrtke koje rade s PDV-om.

koncept načina

Ovaj je sustav osnovni, tako da nema ograničenja niti izuzeća za poduzetnike koji se odluče prijeći na ovaj režim. Porezni obveznici moraju prijaviti Federalnu poreznu službu o raznim vrstama poreza. Osim toga, morat ćete prenijeti premije osiguranja u različite fondove za sebe i sve zaposlene radnike.

Može se koristiti opći sustav oporezivanja individualnih poduzetnika ili različitih tvrtki. Za takve porezne obveznike razlikuju se samo neki od poreza.porezi.

Nijanse BASIC-a

Iznos plaćenog poreza ovisi o smjeru rada. Za svaku naknadu morat ćete sastaviti odgovarajuća izvješća i izjave, pa se odmah nakon početka rada pobrinite za službenu registraciju profesionalnog računovođe. Računovodstvo je potrebno.

Nema ograničenja pri odabiru ovog načina rada za poduzeća ili pojedinačne poslovne ljude. Možete zaposliti bilo koji broj angažiranih stručnjaka, proširiti svoje poslovanje, povećati obujam proizvodnje, povećati profit ili promijeniti smjer rada.

Kako ići?

Prelazak na OSNO smatra se najlakšim. To je zbog činjenice da u početku, nakon registracije, sve tvrtke i poduzetnici prema zadanim postavkama moraju izvještavati upravo pod ovim režimom. Ako u početku pojedinačni poduzetnik ili tvrtka radi prema drugim sustavima, tada prijelaz na opći porezni sustav uključuje prijenos odgovarajuće obavijesti Federalnoj poreznoj službi. To se može učiniti samo početkom godine, tako da se dokument podnosi prije 15. siječnja sljedeće godine.

Ako, nakon registracije, poduzetnik ne izvrši nikakve radnje, on nastavlja raditi prema OSNOVNIM.

Obavijest o prijelazu na OSNO je jednostavno izjava na temelju koje se pojedini poduzetnik ili tvrtka odjavljuje kao obveznik drugog poreznog režima, na primjer, USN, UTII, PSN ili UAT. Nakon odobrenja ove aplikacije, dolazi do automatskog prijelaza na BASIC.

Također prebacite naopći sustav oporezivanja provodi se ako poduzeće tijekom rada prestane ispunjavati zahtjeve prethodno odabranog režima oporezivanja. U slučaju gubitka prava na rad po pojednostavljenom sustavu, potrebno je kontaktirati Federalnu poreznu službu uz odgovarajuću obavijest. To se mora učiniti u roku od 15 dana nakon gubitka ovog prava. Ako se ova radnja ne izvrši, prijelaz će se ipak provesti, ali poduzetnik može snositi administrativnu odgovornost.

Prednosti načina rada

Korištenje OSNO-a ima i pluse i minuse. Svaki poduzetnik, prije nego što odabere određeni način rada, mora procijeniti sve pozitivne i negativne parametre donesene odluke. Primjenjivi opći porezni sustav ima sljedeće prednosti:

- ako tvrtka ili pojedinačni poduzetnik plaća PDV, tada postaju privlačniji za suradnju raznim velikim suradnicima koji su također uključeni u prijenos ovog poreza na Federalnu poreznu službu, jer je pod takvim uvjetima moguće smanjiti uplate na proračun;

- nema ograničenja za prelazak na ovaj način rada, tako da tvrtke mogu zaposliti bilo koji broj zaposlenika, povećati poslovanje, a također raditi u bilo kojem pravnom smjeru;

- može se kombinirati s drugim pojednostavljenim režimima radi optimizacije oporezivanja.

Zbog gore navedenih prednosti, često je relevantno primijeniti BASIC.

Nedostaci sustava

Ali postoje neki nedostaci BASIC-a. Doto uključuje plaćanje brojnih naknada.

Potrebno je sastaviti i dostaviti Federalnoj poreznoj službi mnogo izvješća i dokumenata, tako da ne možete bez vještina profesionalnog računovođe.

Kada je prikladno koristiti način rada?

Porezni opći sustav oporezivanja smatra se optimalnim za korištenje u situacijama:

- tvrtka ili pojedinac ne mogu ispuniti zahtjeve pojednostavljenih sustava;

- potreban za rad s PDV-om, inače veliki i potrebni izvođači odbijaju suradnju;

- djelatnost poduzeća je povlaštena, tako da možete koristiti značajne ustupke države pri obračunu poreza na dohodak;

- poduzetnik može samostalno pripremati izvješća i voditi računovodstvene evidencije zbog dostupnosti relevantnih vještina i iskustva, pa je izbor ovog načina rada relevantan.

Stoga se ovaj sustav često bira zbog brojnih prednosti i jedinstvenih prilika koje poduzetnici i tvrtke mogu koristiti.

Koje poreze moram platiti?

Najčešće se bira između općeg poreznog sustava i pojednostavljenog poreznog sustava. OSNO mogu koristiti i individualni poduzetnici i tvrtke. Kada koristite ovaj način rada, morate se suočiti s potrebom izračunavanja i plaćanja velikih naknada. Prema općem sustavu oporezivanja, porezi su navedeni:

- porez na dohodak ili porez na dohodak. Ako je asustav bira poduzetnik, zatim plaća porez na dohodak na ostvareni dohodak u iznosu od 13%. Osnovica za obračun je cjelokupni prihod poduzetnika, a uzima se u obzir i osobni dohodak poduzetnika pojedinca te sva sredstva isplaćena zaposlenicima. Ako je način rada odabran od strane poduzeća, tada je s OSNO potrebno obračunati porez na dohodak. Za to se u početku izračunava sama dobit, za koju se od prihoda odbijaju svi troškovi poslovanja. Ukupna stopa je 20%.

- PDV. Ovaj se porez smatra najvažnijim pri odabiru ovog načina rada. Za općenite slučajeve stopa je 18%, no kod prodaje hrane ili predmeta namijenjenih djeci stopa se snižava na 10%. Poreznu osnovicu predstavlja vrijednost dobara ili usluga.

- Porez na imovinu. Koristi se ako poduzetnici u procesu rada koriste različitu imovinu upisanu u vlasništvo. Za njih je potrebno utvrditi katastarsku cijenu od koje se naplaćuje 2,2% godišnje. Osim toga, potrebno je podnijeti izjavu Federalnoj poreznoj službi svake godine.

- Naknada za zemljište. Koristi se isključivo uz prisutnost zemljišta u posjedu. Visina naknade ovisi o odluci regionalnih vlasti, ali stopa varira od 0,3 do 1,5 posto.

- Porez na prijevoz. Odnosi se na vlasništvo automobila. Visina plaćanja u potpunosti ovisi o kapacitetu postojećeg stroja. Naknada se plaća godišnje, a za pojedinačne poduzetnike obračun provode zaposlenici Federalne porezne službe, ali tvrtke su dužne samostalno izvršiti sve potrebne izračune.

Neobaveznopotrebno je prenijeti premije osiguranja za samog poduzetnika i sve zaposlene radnike. Mogu se primjenjivati i drugi porezi, ovisno o odabranoj djelatnosti. To uključuje porez na rudarstvo, porez na vodu i trošarinu ili naknadu za korištenje divljih životinja.

Često je potreban rad na općem sustavu oporezivanja. PDV je najvažniji porez, jer neke velike tvrtke radije surađuju isključivo s izvođačima koji plaćaju tu naknadu. Samo pod takvim uvjetima možete podnijeti zahtjev Federalnoj poreznoj službi za povrat pristojbe.

Nijanse i pravila za obračun i plaćanje poreza na dohodak

Ovaj porez su obvezni plaćati za sebe samo individualni poduzetnici. Dodatno se prenosi za sve službeno zaposlene radnike. Za to se utvrđuje 13% primljenog prihoda. Pod takvim uvjetima tvrtke i samostalni poduzetnici djeluju kao porezni agenti, pa moraju samostalno obračunati ovu naknadu za svoje zaposlenike.

Svi primici novca od kojih se naplaćuje porez na dohodak navedeni su u čl. 208 NK. Ova vrsta naknade se ne naplaćuje od putovanja, odgovornog novca ili materijalne pomoći. Za ruske državljane koristi se stopa od 13%, au ostalim slučajevima 30%.

Porez se plaća tromjesečno do 15. dana u mjesecu koji slijedi nakon tromjesečja. Dozvoljeno je plaćanje cijelog iznosa na kraju razdoblja, tako da akontacija nije obvezna. Penali se ne naplaćujubez predujmova.

Pravila obračuna PDV-a

Kada se koristi opći sustav oporezivanja, porezni obveznici moraju platiti PDV. Predstavlja ga neizravna naknada koja se naplaćuje na temelju pribitka na prodanu robu.

PDV može biti:

- domaće, kada se roba prodaje u Rusiji;

- uvoz, naplaćuje se za robu uvezenu u zemlju.

Za utvrđivanje porezne osnovice uzima se u obzir puni ili djelomični trošak robe. Može se koristiti više stopa:

- 0% u slučaju izvozne robe;

- 10% pri prodaji hrane, proizvoda za bebe, knjiga ili lijekova;

- 18% vrijedi u drugim situacijama.

Ako je prihod od djelatnosti poduzetnika za 3 mjeseca veći od 2 milijuna rubalja, tada se može podnijeti posebna prijava, na temelju koje je individualni poduzetnik izuzet od potrebe plaćanja ove naknade.

Sredstva se moraju prenositi tromjesečno do 25. sljedećeg mjeseca.

Izvještavanje

Svaki poduzetnik koji odluči primijeniti OSNO mora uzeti u obzir potrebu podnošenja mnogo različitih dokumenata Federalnoj poreznoj službi. Prema općem poreznom sustavu, izvješća se mogu razlikovati za pojedinačne poduzetnike i tvrtke:

- PDV prijava podnosi se elektroničkim putem tromjesečno do 25. sljedećeg mjeseca;

- prijava poreza na dohodak podnosi se godišnje do 30. travnja, a dokument se podnosi u obliku 4-porez na dohodakFederalnoj poreznoj službi u roku od 5 dana nakon primitka prve dobiti;

- dodatno potreban IP za provođenje KUDIR-a;

- morate dostaviti godišnja izvješća o premijama osiguranja za sebe i zaposlenike;

- knjiga kupnji i prodaje koja se koristi za obračun PDV-a;

- Tvrtke na OSNO podnose godišnju prijavu poreza na dohodak do 28. ožujka sljedeće godine.

Zbog potrebe sastavljanja i podnošenja brojnih dokumenata Federalnoj poreznoj službi, ovaj porezni režim smatra se složenim i specifičnim.

Zaključak

Opći sustav oporezivanja za LLC poduzeća i pojedinačne poduzetnike često se smatra relevantnim i isplativim izborom. Prilikom odabira takvog režima uzima se u obzir potreba plaćanja velikog broja poreza, kao i često podnošenje različitih izvješća i deklaracija Federalnoj poreznoj službi. Dakle, potrebno je imati određena znanja ili vještine, a ako ih poduzetnik nema, onda će od samog početka rada morati angažirati knjigovođu na puno radno vrijeme.

Preporučeni:

UTII sustav: postupak prijave, izvješćivanje, prednosti i nedostaci

Sustav UTII predstavljen je svojevrsnim pojednostavljenim poreznim režimom. Članak opisuje kako se obračunava i plaća porez. Navedene su prednosti i nedostaci sustava, rizici i pravila za prelazak na sustav

Centralizirano upravljanje: sustav, struktura i funkcije. Načela modela upravljanja, prednosti i nedostaci sustava

Koji je model upravljanja bolji - centraliziran ili decentraliziran? Ako netko u odgovoru ukaže na jednu od njih, slabo je upućen u upravljanje. Jer u menadžmentu nema loših i dobrih modela. Sve ovisi o kontekstu i njegovoj kompetentnoj analizi, koja vam omogućuje da odaberete najbolji način upravljanja tvrtkom ovdje i sada. Centralizirano upravljanje izvrstan je primjer za to

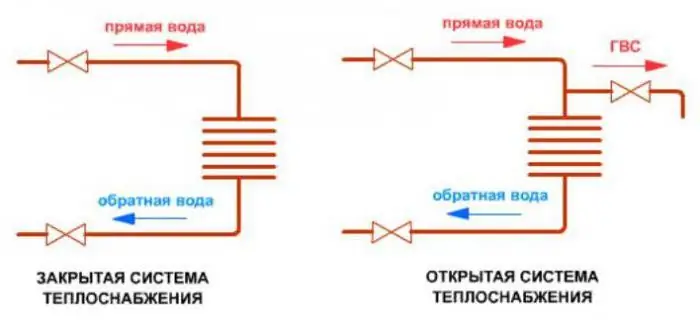

Zatvoreni i otvoreni sustav grijanja: značajke, nedostaci i prednosti

Trenutno je obećavajuće uvođenje tehnologije zatvorenog sustava opskrbe toplinom za potrošače. Opskrba toplom vodom omogućuje vam da poboljšate kvalitetu opskrbljene vode do razine pitke vode. Iako nove tehnologije štede resurse i smanjuju emisije u zrak, zahtijevaju značajna ulaganja. Načini provedbe su na teret komercijalnog i proračunskog financiranja, natječaja za investicijske projekte i drugih događanja

Protuzračni raketni sustav. Protuzračni raketni sustav "Igla". Protuzračni raketni sustav "Osa"

Potreba za stvaranjem specijaliziranih protuzračnih raketnih sustava bila je zrela tijekom Drugog svjetskog rata, ali su znanstvenici i oružari iz različitih zemalja počeli detaljno pristupiti tom pitanju tek 50-ih godina. Činjenica je da do tada jednostavno nije bilo sredstava za kontrolu projektila presretača

Bankovna kartica "Maestro": sustav plaćanja, prednosti i nedostaci

Rusi su navikli koristiti bankovnu karticu jer je to moderan i praktičan način pohrane gotovine. Ali ne razumiju svi vrstu kartice, posebno njezin sustav plaćanja. Nepoznavanje mogućnosti kreditnih i debitnih kartica često je razlog odabira pogrešnog bankarskog proizvoda. Jedna od najpopularnijih vrsta kreditnih kartica u Rusiji su kartice tipa "Maestro". Ali sustav plaćanja Maestro karticama ostaje misterij za mnoge korisnike