2026 Autor: Howard Calhoun | [email protected]. Zadnja promjena: 2025-06-01 07:13:59

Banka kao komercijalna institucija može klijentima pružiti veliki broj financijskih usluga, ali će se istovremeno obavljati 2 glavne vrste poslova - gotovina i kredit. Koja je specifičnost i jednog i drugog? Što se može pratiti na značaju obje vrste poslovanja u smislu razvoja kreditne institucije?

Posebnosti gotovinskih transakcija u bankama

Što su bankovne gotovinske transakcije? To uključuje prihvaćanje gotovine i drugih vrijednosti od klijenata financijskih institucija, kao i izdavanje relevantne imovine njima ili drugim građanima koji se prijavljuju. Blagajna banke često se smatra jednom od najlikvidnijih sredstava institucije, ali je klasificirana kao blagajna s niskim dohotkom. Glavna svrha dotičnog poslovanja je organizacija sustava korisničke podrške za kreditnu instituciju. Promet sredstava u ovom slučaju reguliran je propisima koje donosi uglavnom Centralna banka, koja ima status nacionalnog emisionog centra.

Gotovinski promet ruskih banaka jedno je od najvažnijih područja ekonomske aktivnostirelevantne institucije. Prihvaćanjem sredstava od klijenata - fizičkih, pravnih osoba, organizacija povećava raspoložive rezerve koje se kasnije mogu koristiti za obavljanje visokoprofitabilnih aktivnosti, prvenstveno vezanih uz izdavanje kredita - privatnih, korporativnih. Banka može ostvariti dodatne prihode od gotovinskog prometa, na primjer, naplaćivanjem provizije za izdavanje sredstava u određenim slučajevima (u pravilu se radi o podizanju prihoda s računa za namirenje i gotovinskih računa poduzeća).

Gotovinski promet banaka odvija se prema sljedećim načelima:

- promet sredstava obavlja se u skladu sa standardima koje je usvojila Centralna banka Ruske Federacije;

- gotovina se stavlja na interne račune u kreditnoj instituciji;

- uspostavljanje balansnih limita provodi se u skladu s usvojenim propisima.

Postoji posebna podvrsta gotovinskih transakcija - onih koje provodi regulator, Centralna banka. Bit će korisno detaljnije proučiti njihove specifičnosti.

Gotovinski promet Banke Rusije

Dakle, ne samo poslovne banke obavljaju gotovinske transakcije, već i kreditni regulator - Središnja banka Ruske Federacije. Obavljaju se u sklopu usluge privatnih ustanova na temelju ugovora. Ove operacije dopuštaju:

- optimizirajte novčani tok komercijalne kreditne institucije;

- osigurati brzu namiru na računima klijenata u vlasništvu fizičkih ili pravnih osoba;

- izvršiti pravovremeni prijenos sredstava bankama na limitzahtjevi.

Rješenje svakog od zadataka Središnje banke Ruske Federacije zahtijeva od regulatora da slijedi službena zakonska pravila ili lokalne propise. Razmatrajući što čini gotovinsko poslovanje banke koja obavlja kontrolne i nadzorne funkcije na kreditnom i financijskom tržištu, proučit ćemo specifičnosti takvih postupaka koje provode komercijalne institucije.

Gotovinski promet u komercijalnim kreditnim institucijama

Privatne banke obavljaju gotovinske transakcije koje su usmjerene na usluživanje klijenata - fizičkih ili pravnih osoba. U ovom slučaju primjenjuju se pravila koja je izdao regulator, Središnja banka Ruske Federacije. Sumiraju se glavne operacije banaka koje se provode u komercijalnom segmentu kreditnog i financijskog sektora:

- za primanje gotovine;

- za izdavanje gotovine.

Prva grupa operacija pretpostavlja da klijent ili partner institucije prenosi gotovinu:

- na blagajnu;

- sakupljači koji naknadno prenose sredstva u banku;

- partnerskim organizacijama, koje zatim prenose gotovinu kreditnoj instituciji bankovnim prijenosom.

Novac se u većini slučajeva izdaje izravno na blagajni financijske institucije. Ako pravna osoba zahtijeva gotovinu, tada se ona može dobiti na temelju popratnih dokumenata koji potvrđuju ciljano trošenje sredstava.

Funkcije blagajne

Banke koje obavljaju gotovinske transakcije zapošljavaju stručnjake koji imajukompetencije u ovoj vrsti djelatnosti - blagajnici. Oni su odgovorni za ispravan izračun iznosa koji će biti primljeni od klijenata, ili, obrnuto, izdavanje, kreditirati ih na račun i ovjeriti s potrebnim dokumentima. Blagajnik također osigurava sigurno pohranjivanje sredstava - korištenjem, primjerice, sefa. Rad stručnjaka odgovarajućeg profila također je prilično strogo reguliran zakonom.

Ograničenja gotovinskih transakcija

Rusko zakonodavstvo predviđa niz ograničenja za korištenje gotovinskog plaćanja. Dakle, gotovinski gotovinski promet banaka na računima u vlasništvu pravnih osoba može se obavljati samo uz zakonom utvrđena ograničenja iznosa. Zauzvrat, ove transakcije na računima pojedinaca, kao i u obračunima između građana i organizacija, općenito se mogu obavljati slobodno, bez uzimanja u obzir iznosa gotovine.

Upotreba CCP-a u gotovinskim transakcijama

Najvažniji aspekt poslovanja koji se razmatra je korištenje kasa, odnosno kasa. Ova vrsta infrastrukture je u većini slučajeva obvezna kod primanja i izdavanja sredstava u bankama. Centralna druga ugovorna strana koju koristi financijska institucija mora, prvo, biti registrirana, a drugo, osigurati ispravan izračun transakcija. Može se primijetiti da se CCP koristi i u slučajevima kada klijent nešto plati plastičnom karticom - bez isplate.

Razmatrani poslovi banaka provode se uzimajući u obzir norme koje oblikuju gotovinsku disciplinu. Proučimo ihpojedinosti o značajkama.

Sciplina gotovine u nagodbi: koja je njezina specifičnost?

Norme koje oblikuju novčanu disciplinu mogu biti:

- izdaje regulator;

- razvijena od strane banke uzimajući u obzir interese investitora, menadžera - pod uvjetom da nisu u suprotnosti s odredbama sadržanim u službenim izvorima.

Ove norme utvrđuju:

- opći postupak za gotovinske transakcije banke;

- pravila skladištenja, prijevoza gotovine.

Relevantni propisi smatraju se prilično strogima. U financijskim institucijama računovodstvo poslovanja (privatnih i javnih banaka) provodi se ako postoji potrebna infrastruktura za održavanje gotovinske discipline. Njegova prisutnost jedan je od kriterija regulatora za izdavanje dozvole financijskoj instituciji. Banka nema pravo raditi bez odgovarajuće dozvole.

Postoji veliki broj drugih kriterija koji unaprijed određuju legitimnost posjedovanja licence od strane kreditne institucije. Među njima - strogo poštivanje gotovinske discipline, kao i odredbe zakona kojim se uređuje gotovinski promet. Od velike važnosti u ovom slučaju su, naravno, ekonomski pokazatelji institucije, ali kvaliteta upravljanja kapitalom banke uvelike je određena stupnjem usklađenosti s gotovinskom disciplinom. Ovdje su važne kvalifikacije stručnjaka koji rade u organizaciji, sposobnosti njene infrastrukture i učinkovitost sustava upravljanja.

Blagajna -glavni element infrastrukture potrebne banci za obavljanje predmetnih poslova. Obično je predstavljen u nekoliko varijanti, što je određeno razmjerom financijske institucije, značajkama usluga koje pruža. Proučimo detaljnije specifičnosti rada bankovnih blagajni.

Obilježja organizacije rada blagajne

Glavni namirni poslovi banaka vezani uz promet gotovine provode se u okviru sljedećih glavnih tipova blagajni:

- kredit (primaju gotovinu od kupaca ili partnera);

- potrošni materijal (u njima se izdaje gotovina);

- promjena;

- kalkulatori gotovine.

Provedba određenih gotovinskih transakcija moguća je samo na temelju internih popratnih dokumenata. Izdaje ih djelatnik banke, najčešće blagajnik. Ovi dokumenti mogu se dodatno ovjeriti pečatom, drugim elementima koji potvrđuju autentičnost korištenog izvora. Često se operacije namirenja banaka provode na jednom mjestu.

Vjerojatno većina modernih banaka ima svoje bankomate preko kojih se automatski izdaju sredstva njihovim klijentima. Ovaj postupak pretpostavlja da klijenti financijske institucije imaju plastične kartice izdane od strane banke.

Moguće je izdati gotovinu s bankomata jedne institucije građanima koji u rukama imaju kartice koje je izdala druga banka. U tom slučaju relevantna institucija može dodatno zaraditinaplatom provizije za servisiranje kupaca drugih organizacija. Ali ovaj je postupak moguć samo ako vam plastična kartica omogućuje korištenje jednog od onih sustava plaćanja koje podržava banka koja bankomatu daje funkciju preuzimanja.

Uz bankomate, financijske institucije također aktivno koriste terminale za plaćanje - kako bi, zauzvrat, prihvatile gotovinu od kupaca i kreditirale ih na njihove račune. Sljedeća najvažnija skupina poslovnih operacija banke - kreditni poslovi. Razmotrimo njihove specifičnosti detaljnije.

Specifičnost kreditnih operacija

Kreditno poslovanje banaka, kako je lako ući u trag, na temelju njihovog naziva, povezano je s kreditima dotičnih institucija. To su pravni odnosi utvrđeni posebnim ugovorima s klijentima. Kao iu slučaju gotovinskog prometa, usluge se mogu pružati fizičkim ili pravnim osobama. Ovaj ugovor utvrđuje koliko banka posuđuje zajmoprimcu i pod kojim uvjetima - u smislu kamata i roka otplate.

Postoji dosta varijanti kreditnih transakcija. Mogu se klasificirati na temelju njihove pripadnosti određenom segmentu. Tako se kreditno poslovanje banaka može povezati s tržištima:

- potrošački krediti;

- hipoteke;

- korporativni zajmovi.

Svaki od označenih segmenata karakterizira poseban pristup banke formiranju ugovora o kreditu. Dakle, na područjupotrošački krediti se klijentima izdaju na relativno kratko vrijeme, uz prilično visoke kamate, ali u pravilu bez kolaterala. Hipotekarni krediti su obično dugoročni, izdaju se po nižoj kamatnoj stopi i u većini slučajeva - s kolateralom u obliku stambene kupovine. Zajmovi poduzećima - osobito kada je riječ o kreditiranju najvećih poduzeća, mogu biti obilježeni željom banaka i zajmoprimaca da odrede pojedinačne uvjete ugovora, ovisno o opsegu poslovanja, njegovoj profitabilnosti i kreditnoj povijesti.

Još jedan kriterij za klasifikaciju kreditnih transakcija je format zajma. Oni su:

- primarni;

- dostavljeni ugovori o refinanciranju.

Primarni kredit - pravni odnos u kojem osoba ili organizacija prvi put sklapa ugovor s bankom ili radi korištenja primljenih sredstava za rješavanje problema koji nisu povezani s otplatom postojećih kredita. Zauzvrat, refinanciranje je kreditna operacija, što je pravni odnos u obliku ugovora o zajmu za izdavanje sredstava osobi za otplatu postojećih zajmova.

Poslovne banke i bankarski poslovi, kao iu slučaju gotovinskih postupaka, regulirani su normama Središnje banke Ruske Federacije. Među glavnim instrumentima utjecaja na tržište glavne financijske institucije države je ključna stopa. Na mnogo načina određuje kako komercijalne organizacije provode politiku u području kreditnog poslovanja. Proučimo njegove značajke detaljnije.

Ključna stopa kao glavni regulatorni instrument Središnje banke Ruske Federacije

Vrlo mnoge operacije Banke Rusije mogu utjecati na kreditno tržište na nacionalnoj razini, ali ekonomisti smatraju uspostavu ključne stope najvažnijim alatom Središnje banke Ruske Federacije da utječe na financijske sustav države. Njegova vrijednost određuje kolika bi trebala biti kreditna kamata koju privatne financijske institucije plaćaju Banci Rusije za korištenje posuđenih sredstava izdavanja. Ovaj pokazatelj, pak, izravno utječe na postotak koji će komercijalna institucija postaviti za ugovore o zajmu sa svojim klijentima.

Što je niža ključna stopa Središnje banke Ruske Federacije, to je u pravilu tržište privatnih kredita aktivnije. Štoviše, značajno smanjenje toga obično aktivira refinanciranje, budući da vlasnici tekućih zajmova dobivaju priliku ponovno posuditi sredstva, ali po nižim stopama.

Visoku ključnu stopu obično postavlja Centralna banka u slučaju problematične situacije u državnom gospodarstvu. Zauzvrat, poboljšanje pokazatelja na makroekonomskoj razini može unaprijed odrediti pad odgovarajućeg pokazatelja. To može rezultirati povećanjem potražnje za kreditima fizičkih ili pravnih osoba. U nekim je državama ključna stopa minimalna ili čak negativna. To je zbog želje monetarnih vlasti da što više povećaju kapitalizaciju gospodarstva.

Ako je kreditno tržište u bilo kojem trenutkuusporava, tada uprava banke može intenzivirati rad vezan uz razvoj gotovinskih usluga za klijente. Rješenje ovog problema može biti olakšano činjenicom da su uobičajene vrste bankovnog poslovanja koje razmatramo u mnogim slučajevima međusobno povezane. Proučimo ovaj aspekt detaljnije.

Odnos gotovinskog i kreditnog poslovanja banaka

Promet gotovine i izdavanje kredita glavni su poslovi banaka u smislu ostvarivanja dobiti. Redovitost njihove provedbe predodređuje činjenicu da se često održavaju istovremeno. Jednostavan primjer: banka, nakon što je klijentu odobrila kreditni zahtjev, potpisuje ugovor s njim i traži od njega da ode do blagajne kako bi primio gotovinu. Ako osoba podigne kreditnu karticu - možda će, imajući je u ruci, poželjeti unovčiti novac na bankomatu. Nakon toga, osoba će morati uplatiti gotovinu na svoj kreditni račun za otplatu kredita ili na karticu za istu svrhu.

Činjenica da banka koristi istu infrastrukturu za servisiranje klijenata s kreditima koja se koristi za standardne gotovinske transakcije može igrati pozitivnu ulogu u diverzifikaciji poslovnog modela financijske institucije. Ako banka naiđe na poteškoće u promicanju kreditnih proizvoda, imat će prilike za razvoj aktivnosti koje su izravno povezane s gotovinskim uslugama.

CV

Dakle, razmotrili smo koji su glavni monetarni poslovi banaka - gotovina i kredit. Prvi - dostavisoko likvidne, ali ne baš profitabilne. Bankine gotovinske transakcije generiraju prihod prvenstveno od provizija koje naplaćuje kreditna institucija. Neizravno, oni unaprijed određuju pojavu dobiti zbog formiranja bankovnih rezervi koje se mogu koristiti u drugim područjima djelatnosti. Druge operacije, naprotiv, mogu značajno povećati kapitalizaciju financijske institucije. Banka, nakon što je izdala zajam, obično očekuje da će dobiti prilično visoku dobit, ali postoji mogućnost da klijent neće moći otplatiti kredit zbog financijskih poteškoća.

Koje poslovanje banke ima prioritet u smislu implementacije poslovnog modela u određenom trenutku utvrđuje uprava financijske institucije. To uvelike ovisi o vrijednosti ključne stope Centralne banke. Što je veći, to je kreditno tržište u pravilu manje intenzivno i ima smisla da banka aktivno razvija područja vezana uz gotovinsku uslugu korisnicima.

Preporučeni:

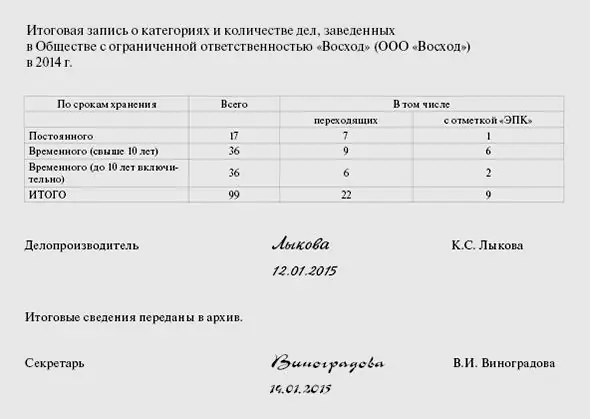

Nomenklatura poslova organizacije: popunjavanje uzorka. Kako napraviti nomenklaturu poslova organizacije?

Svaka organizacija u procesu rada suočena je s velikim protokom dokumenata. Ugovori, statutarni, računovodstveni, interni dokumenti… Neki od njih moraju se čuvati u poduzeću za cijelo vrijeme postojanja, ali se većina potvrda može uništiti nakon isteka valjanosti. Kako bi se mogli brzo razumjeti prikupljeni dokumenti, sastavlja se nomenklatura slučajeva organizacije

Srodna profesija je Pojam, definicija, klasifikacija obavljenog posla, obavljanje poslova i srodnih poslova i pravila plaćanja

Što su srodne profesije? Po čemu se razlikuju od kombiniranja i prekvalifikacije? Koja su zanimanja povezana? Razmotrimo primjer učitelja i farmaceuta, računovođe i odvjetnika. Radna srodna zanimanja. Tri načina da ih svladate. Motivacija – stav vodstva

Vrste bankarskih operacija. Usluge obračuna i gotovine. Poslovanje banaka s vrijednosnim papirima

Prije nego saznate koje vrste bankarskih transakcija postoje, morate razumjeti neke od najvažnijih definicija. Na primjer, koja je sama institucija u pitanju? U suvremenoj ekonomskoj terminologiji, banka djeluje kao financijsko-kreditna jedinica koja obavlja sve vrste poslova s novcem i vrijednosnim papirima

Koliko dugo se izdaje dozvola za obavljanje bankarskih poslova?

Odluku o državnoj registraciji bilo koje financijske organizacije donosi Centralna banka Rusije. Čim podaci o banci uđu u jedinstveni registar, dužna je izvijestiti o svim promjenama koje se događaju. Licencu za bankarske poslove također izdaje Središnja banka Ruske Federacije

Što je dekapitalizacija banaka? Dekapitalizacija banaka u Rusiji

Ovaj članak će čitatelja upoznati s konceptom kao što je dekapitalizacija banaka. Osim toga, razmotrit će se dekapitalizacija banaka u Rusiji