2026 Autor: Howard Calhoun | [email protected]. Zadnja promjena: 2025-06-01 07:13:59

Porezi u modernom društvu obavljaju dvije funkcije. S jedne strane pune proračun (glavni ekonomski instrument države), a s druge strane reguliraju gospodarstvo, omogućuju izjednačavanje društvenih standarda i prioritetno razvijaju djelatnosti koje su društvu potrebne. Koherentan sustav ovih plaćanja u kodificiranom obliku zakonski je utvrđen Poreznim zakonikom Ruske Federacije. Funkcionalno se sastoji od dva dijela: općeg, koji utvrđuje integrirajuća načela poreznog sustava, i posebnog, koji otkriva mehanizam svakog pojedinog poreza ili naknade. Zasebna poglavlja u drugom dijelu Poreznog zakona su porez na dodanu vrijednost (PDV) i trošarina (ili jednostavno trošarina). Ovaj će članak biti posvećen njihovom razmatranju.

Državna porezna politika

Posebnost porezne regulacije leži u činjenici da država mijenja makroekonomsko okruženje mijenjajući porezne stope. To je politika poreza. Karakteristično je da se moraju pridržavati reproduktivnog principa, tj. pridonijeti rastu društvene proizvodnje, povećanju produktivnosti rada. Međutimporezna regulacija je delikatna stvar, stoga pri promjeni porezne stope treba biti osjetljiv na puls ekonomske situacije.

Jasno, njegove pravilnosti pokazuje Lafferova krivulja, nazvana po ekonomistu sa Sveučilišta Los Angeles, koji je otkrio princip ovisnosti proračunskih prihoda o poreznoj stopi. Funkcionalnu ovisnost prikazao je klasično: na osi apscise - postotak koji država naplaćuje u riznicu, na osi ordinate - iznos primljenog poreza. U početku se ova krivulja povećava. Ekonomski smisao ovoga je sljedeći: proizvodnja u ovom segmentu raste brže od porezne stope, odnosno, gospodarstvo napreduje, a porezni prihodi rastu. Međutim, na razini od 40-50% porezne stope (za zemlje 1. svijeta) i 35-40% (za zemlje 3. svijeta), krivulja doseže maksimum i počinje se smanjivati. U ovom slučaju porezna politika je diskriminirajuća. Uz relativno visoke prihode radnosposobnog stanovništva, porezno opterećenje iznosi 40-45% njihove razine dohotka.

Stoga se dosljedno smanjenje udjela poreznog opterećenja u odnosu na dohodak stanovništva smatra pokazateljem progresivnosti socijalne politike.

Izravni i neizravni porezi

Porezi prema prirodi oslobođenja od poreza dijele se na izravne i neizravne. Osnovica za oporezivanje izravnih poreza je dohodak (plaća, dobit, najam, kamate) ili imovina (zemljište, kuća, vrijednosni papiri) u vlasništvu poreznog obveznika. Primjeri izravnih poreza su porez na zemljište, porez nadohodak, imovinu, porez na promet, porez na dohodak. Neizravni porez, za razliku od izravnog, ima bitno drugačiji karakter - dodatke na cijenu ili tarifu.

Međutim, za dobrobit slučaja, osvrnut ćemo se na okolnosti formiranja osnovice poreza na dohodak. Tu se nalazi i pojam "neizravni", ali u tom pogledu nema veze s neizravnim porezima (porez na dobit je, kao što smo već spomenuli, izravan). U ovom tumačenju sličnost naziva nije povezana s karakteristikama samog poreza, već s postupkom utvrđivanja njegove vrijednosti. Prilikom utvrđivanja porezne osnovice od nje se odbijaju izravni troškovi vezani uz glavnu proizvodnju, a neizravni troškovi se ne odbijaju. Porez na dohodak na takav čisto ekonomski način doprinosi većoj specijalizaciji poduzeća, minimizirajući njegove neproizvodne troškove.

Što se tiče neizravnih poreza, istaknuti njemački ekonomist Karl Marx osvrnuo se na njihovu bit u skrivenom, skrivenom u svakoj kupnji, državnom povlačenju sredstava od građana. Čini se da potrošači samo kupuju proizvod, pa ne mogu kontrolirati apetite budžeta. Zapravo, potrošač se ponaša kao platitelj, dok prodavatelj roba i usluga djeluje kao ubirač neizravnih poreza i posrednik u njihovom prijenosu na državu.

U Rusiji se primjenjuju sljedeći neto neizravni porezi: porez na dodanu vrijednost (PDV), trošarine i carine.

Neizravni porezi. PDV

PDV je prvi put uveden u Francuskoj, 1958. bio je pilot testiran, a zatim implementiran. U 70-ima su ga posudile druge europske zemlje. U Rusiji je 1992. godine Vlada Yegora Gaidara usvojila Zakon "O PDV-u". Najprije je njegova stopa iznosila 28%, što je stvorilo značajno porezno opterećenje, a zatim je dvaput smanjena: na 20% odnosno 18%.

Neizravni porez PDV se uspješno širi u svjetskim poreznim sustavima. Koji je razlog njegove popularnosti? Najvjerojatnije u neosjetljivosti na krizne pojave u gospodarstvu i acikličnosti, jer se ne oporezuje proizvodnja, nego potrošnja.

Glavni pravci ruske proračunske politike za 2012. i za razdoblje do 2014. ističu vodeću ulogu PDV-a u federalnom poreznom sustavu. Ovaj porez čini 32-35% prihoda saveznog poreza.

PDV kao primjer neizravnog poreza pretpostavlja da je porezna osnovica (prema članku 146. Poreznog zakona Ruske Federacije) prodaja dobara i usluga u Rusiji, prijenos dobara i pružanje usluge za koje se ne očekuju odbici, izvođenje montažnih i građevinskih radova za vlastite potrebe, uvoz robe na teritorij Ruske Federacije.

Preferencijalni tretman u poreznoj osnovici PDV-a

Porezni zakon isključuje određene transakcije iz izuzetno širokog opsega oporezivanja PDV-om: promet rublja i deviza, prijenos imovine od strane poduzeća na svog sljednika, prijenos imovine za statutarne djelatnosti ne- profitne organizacije, prijenos imovine kao ulaganje, povrat kaparesudionik poslovnog društva i društva, privatizacija od strane pojedinaca državnih i općinskih stanova, oduzimanje, nasljeđivanje imovine.

Neizravni porez PDV također uključuje niz povlaštenih poreznih stopa. Prvo, nulta stopa. Koristi se za izvezenu robu definiranu režimom FTZ (slobodna carinska zona). Također se koristi u vezi s uslugama utovara, prijevoza, praćenja izvezene robe u vezi s međunarodnim tranzitom robe kroz teritorij Rusije i za prijevoz prtljage i putnika ako nije poslana s područja Ruske Federacije.

Međutim, ako dalje govorimo o tako složenom porezu kao što je PDV, onda on također primjenjuje sniženu stopu (10%) za hranu, dječju robu, medije i knjige. Dakle, savezno porezno zakonodavstvo nudi pojednostavljeni porezni režim za ove kategorije dobara snižavanjem njihovih cijena i, sukladno tome, povećanjem potražnje za njima. Kao što vidite, neizravni porezi u Ruskoj Federaciji djeluju na određenom području koje nije povezano s proizvodnim ciklusima, a njihov priljev u proračun je ravnomjerniji.

Što je još uključeno u poreznu osnovicu PDV-a

Pravne osobe i individualni poduzetnici prilikom ispunjavanja porezne prijave PDV-a u poreznu osnovicu uključuju i:

- Primljeni predujmovi. Iznimka su slična plaćanja za robu koja podliježe stopi od 0% (vidi gore) i za proizvode s proizvodnim ciklusom dužim od 6 mjeseci.

- Sredstva sa statusom "financijska pomoć", aliprimljeno u zamjenu za prodanu robu i usluge.

- Kamate na trgovački kredit, zadužnice, obveznice u smislu prekoračenja stope refinanciranja Središnje banke Ruske Federacije.

- Prenesena naknada po ugovorima o osiguranju u slučaju neispunjavanja obveza od strane druge strane.

Ali postoji iznimka od pravila: pravna osoba ili pojedinačni poduzetnik, čiji prihod za prethodna 3 mjeseca nije iznosio više od 2 milijuna rubalja, piše odgovarajuću prijavu poreznoj službi i oslobođen je plaćanja PDV za 12 mjeseci.

O složenosti utvrđivanja osnovice PDV-a

Razmatrali smo primjer neizravnog PDV-a u skladu s Poglavljem 21 Poreznog zakona Ruske Federacije samo u smislu formiranja porezne osnovice. Zašto jedan primjer? Kako bi čitatelji mogli cijeniti složenost njegovog izračuna prema primarnim dokumentima. Za veliko proizvodno poduzeće relevantna je i važna kompetentna priprema porezne prijave PDV-a, koja podrazumijeva neprimjenjivanje kazni od strane poreznih tijela. Ovo je posao, stvarno kvalificiran, koji zahtijeva specifično znanje revizora. Ovo područje djelovanja određeno je Zakonom N 943-1 "O ruskim poreznim vlastima" od 21.03.1991. PDV, ostalo - porez na dohodak. Puno rjeđi su generalisti koji mogu učiniti oboje.

O metodologiji poreznih revizija PDV-a

Pogledajmo"unutarnje kuhinje" poreza, u vezi s provjerom, na primjer, neizravnog poreza na dodanu vrijednost. Općenito govoreći, inspekcije su kameralne, terenske i uključuju obje prethodne vrste. Prema stupnju obuhvata porezne osnovice dijele se na tematske i složene, kontinuirane i selektivne.

Kako funkcionira uredska revizija PDV-a? Porezni inspektori to provode izravno u svom uredu. Na usluzi su im porezne prijave koje je prethodno dostavila pravna osoba ili individualni poduzetnik koji se provjerava te registri njegovih računovodstvenih i primarnih dokumenata potrebnih tijekom same provjere. Revizija na licu mjesta provodi se izravno u računovodstvu pravne osobe (poduzetnika).

U pravilu se uoči planirane neposredne sveobuhvatne dokumentarne PDV kontrole provodi uredska revizija PDV prijava koje dostavlja porezni obveznik i za njih predviđenih obračuna kako bi se naknadno utvrdile njegove neusklađenosti sa stvarno određenim poreznim revizorima prema primarnim poreznim dokumentima.

PDV, kao primjer neizravnog poreza, pokazuje dva smjera za reviziju izjava poduzeća od strane revizora: potpunost porezne osnovice PDV-a prikazane u njima i ispravnost poreznih odbitaka koje koriste računovođe.

Analiza nabave robe tijekom PDV revizije

Tijekom opsežne provjere prvo se pažljivo provjerava dostupnost primarnih dokumenata kod dobavljača. Što se tiče dobavljača, može se poduzeti uključivanje dobara i usluga koje oni pružaju i u poreznu osnovicu i u odbitak (utvrđen u skladu s člankom br. 171-173 Poreznog zakona Ruske Federacije).uzeti u obzir samo pod određenim uvjetima. Mora postojati primarni dokument - faktura od dobavljača, koja se, prema računovodstvu, pripisuje na račun koji mu je dodijeljen, operacija na njemu je uključena u odgovarajuće izvještajno porezno razdoblje (što znači odgovarajuću poreznu prijavu).

Primjer takvog povrata može biti vraćanje viška stvarno plaćenog PDV-a nad određenim Poreznim zakonom Ruske Federacije u sljedećoj situaciji: izdavačka kuća kupuje papir i boje uz plaćanje 18% poreza, ali gotovi tržišni proizvodi (knjige) podliježu porezu od 10%. Temeljem navedenog, višak poreza na kupnju papira i boja nad porezom na promet knjiga uračunava se u poreznu olakšicu.

Analiza prodaje robe tijekom PDV revizije

Prodaja robe prati se na temelju faktura koje izdaje revidirana pravna osoba i njegovog dnevnika prodaje (posebni konsolidirani porezni registar, a zapravo rukopisna baza podataka poreznih prijava).

Ova provjera se odnosi na usklađenost računovodstvenih registara u smislu obračuna s dobavljačima i izvođačima i obračuna s odgovornim osobama. U tom slučaju, drugi primjerci računa moraju biti priloženi dnevniku.

Neizravni porez na PDV utvrđuje se po principu nefiktivnih transakcija (za isporuku svakog proizvoda mora postojati odgovarajuće bezgotovinsko plaćanje - s tekućeg računa tvrtke, odnosno iz blagajne - u gotovini). Dakle, mogući pokušaji povrata PDV-a poduzeću prema stvarnomoperacije.

Porezna uprava provjerava poslovanje na računu K-tu 201 01 610 i na računu K-tu 201 04 610. Ako nema računa za prodaju dobara (usluga), obavlja se protuporezna kontrola na to u računovodstvu druge ugovorne strane pravne osobe. Ako i njega nema, transakcija je fiktivna, a radi se o gospodarskom kriminalu. Pritom se skreće pozornost na kronološki redoslijed izrade i evidentiranja računa. Također, određuju se selektivne provjere za velike isporuke za koje su dostupni računi.

Primjer porezne pogreške pri prodaji proizvoda

Tvrtka dobavljač mora imati kompetentnu pravnu podršku za izvršenje ugovora. Poanta je da prodaja usluga i robe uvijek treba biti podložna povećanju njihove cijene za iznos PDV-a. Strane koje sklapaju ugovor dužne su jasno definirati obvezne podatke navedene cijene - s porezom ili bez poreza. U ugovoru je navedena cijena bez PDV-a, to je ono što djeluje kao porezna osnovica. Stoga je vrlo poželjno iznos PDV-a izdvojiti u poseban redak u samom ugovoru.

Potonje je zbog činjenice da je, prema čl. 424 Građanskog zakona Rusije, strane plaćaju cijenu robe prema detaljima navedenim u ugovoru.

Završavajući pregled PDV-a, napominjemo da je, zbog svoje univerzalne prirode, jedan od najsloženijih u svojoj metodologiji među porezima koji postoje u Ruskoj Federaciji.

Trošarina. Porezna osnovica

Neizravni porezi u Ruskoj Federaciji (osim najvećeg od njih - porez na dodanu vrijednost) uključuju savezni porez - trošarinucarina (često se skraćeno naziva trošarina) i carina. Naplaćuje se na određene skupine robe i kada se prodaju na teritoriju Rusije i kada se premještaju preko ruske granice. Prebacuje se u proračun pravne osobe i individualnih poduzetnika, a stvarni obveznici su potrošači, budući da je uključena u cijenu robe koju kupuju. Budući da je iznos poreza uključen u cijenu robe, očito je da je neizravni porez trošarina.

U pravilu se akcize podliježu automobili, alkoholni proizvodi, dizel gorivo, motorna ulja, pivo, ravne i motorni benzini, alkohol i proizvodi koji sadrže alkohol, duhanski proizvodi.

Prema članku 182. Poreznog zakona, predmet oporezivanja je prodaja trošarinske robe proizvedene u Rusiji od strane poreznog obveznika, prijem i knjiženje tih proizvoda, određene vrste prijenosa robe (naplata cestarine), operacije kretanja akcizne robe izvan Rusije.

Rep. 1 str. 6 čl. 182. Poreznog zakona Ruske Federacije ovim neizravnim porezom fiksira pojavu akciznog predmeta tijekom oduzimanja i knjiženja bezvlasničke robe. Predmet oporezivanja i prijenosa akcizne imovine u temeljni kapital trgovačkih društava.

Postupak oporezivanja akcizama

Izvoz trošarinske robe ne podliježe akcizi, prijenos između odjela proizvodnog poduzeća, početni prijenos zaplijenjene robe za naknadnu industrijsku preradu,posjed u luci SEZ.

Trenutne stope trošarina za razdoblje do 2015. godine prikazane su u čl. 193 Poreznog zakona Ruske Federacije.

Rusija.

Porezno razdoblje za internu prodaju trošarinske robe je mjesec dana, za robu koja se prevozi preko granice - prema Zakonu o radu Ruske Federacije.

Primjer određivanja iznosa trošarine

Početni uvjeti: Destilerija proizvodi votku s udjelom etilnog alkohola od 40%. Njegovu proizvodnju karakterizira mjesečni volumen od 500 litara. Trenutna porezna stopa iznosi 210 rubalja po litri bezvodnog etilnog alkohola. Iznos trošarine na kupljeni etilni alkohol iznosi 1650 rubalja.

Odluka: Oporeziva osnovica će biti: 500 x 40%=200 l.

Iznos trošarine koji odgovara prodanoj votki: 200 litara x 210 rubalja=42.000 rubalja.

Iznos trošarine: 42.000 - 1650=40.350 rubalja

Zaključak

Neizravni porezi su neizostavan atribut modernog poreznog sustava. Od posebnog značaja u njemu je PDV, koji osigurava najveći iznos poreznih prihoda proračuna (33-35% za Rusiju). Treba napomenuti da je porezna stopa PDV-a važan poticaj gospodarskom razvoju. Nije iznenađujuće da tijekom razdoblja rastaekonomski potencijal zemlje, od 1992. stopa PDV-a u Rusiji smanjena je sa 28% na 18%.

Napominjemo da je trošarina neizravni porez, ali prilično specifična. Iako ima red veličine manji udio u poreznim prihodima od PDV-a, ipak su njegove stope pokazatelj odnosa države prema srednjoj klasi.

Preporučeni:

Porezni broj, čl. 220. Odbici poreza na imovinu

Pravila u skladu s kojima se daju obvezni doprinosi u proračun utvrđena su Poreznim zakonom. Umjetnost. 220 definira niz povlaštenih uvjeta za subjekte. Oni se određuju ovisno o specifičnostima odbitaka i okolnostima pojave predmeta oporezivanja

Diesel pištolj: recenzije i kriteriji odabira. Diesel pištolj neizravnog grijanja: tehničke karakteristike

Diesel toplinski pištolj idealan je za brzo zagrijavanje gradilišta, poljoprivrednih, skladišnih ili industrijskih prostora. Budući da se radi na dizelsko gorivo, struju troši isključivo za rad automatike i ventilatora. Glavne prednosti takvog tehnološkog rješenja uključuju relativno veliku toplinsku snagu s prilično malim dimenzijama

Primjer obračuna poreza na dohodak. Obračun poreza

Dakle, danas ćemo s vama vidjeti primjer obračuna poreza na dohodak. Ovaj doprinos je vrlo važan za državu i porezne obveznike. Samo što ima puno različitih nijansi

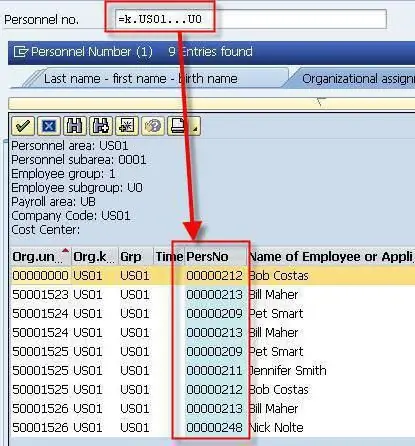

Broj osoblja: kako se dodjeljuje? Zašto vam je potreban broj plaće?

Broj osoblja je koncept koji nije svima poznat. Međutim, većina zaposlenika ga ima. Neki zaposlenici kadrovskog odjela imaju poteškoća s razmišljanjem o tome kako ispravno dodijeliti ovaj broj. Međutim, u ovoj operaciji nema poteškoća

Kako mogu saznati broj svoje Visa kartice? Kako mogu vidjeti broj svoje Visa kreditne kartice (Rusija)?

Trenutno se platni sustavi razvijaju prilično brzim tempom. U ovoj recenziji ćemo govoriti o tome što u sebi krije broj Visa kartice